受疫情影响,2022年上半年,上海上美营收实现12.62亿元,净利润为0.63亿元,较去年同期分别下降31.11%和61.58%

《投资时报》研究员 罗艺

拟冲击“港股国货美妆第一股”的上海上美化妆品股份有限公司(下称上海上美),近日在港交所更新招股书。公司曾计划于A股上市,但此后转向赴港交所。

(资料图)

(资料图)

据更新资料,2019至2021年,公司营收实现增长,从28.74亿元增至2021年的36.19亿元,净利润也从2019年的5940万元增至2021年的3.39亿元。

但今年上半年,该公司业绩出现明显下滑。数据显示,2022年上半年,上海上美营收实现12.62亿元,净利润为0.63亿元,较去年同期分别下降31.11%和61.58%。

对于前述情况,该公司相关负责人向《投资时报》研究员表示,因上海上美总部位于上海,上半年疫情导致公司生产、销售及物流受到一定干扰,但公司仍保持持续盈利,2022年上半年实现经调整利润人民币8390万元。

上海上美方面称,疫情的影响是短期的,相关情况不会改变公司中长期价值。

对于今年上半年,公司旗下自有的2家工厂产能利用率出现大幅下滑,前述负责人表示,上半年上海奉贤工厂产能利用率数据下滑,主要由于疫情影响,日本工厂产能利用率变化,主要因ODM业务下滑及疫情导致供应链暂停运行所致。

同时,该公司称,在目前产能利用率的情况下仍欲扩充生产,主要为达成长期发展目标,以及应对本土化妆品市场的不断演变。扩产计划将缓解潜在的产能限制,“我们无需承担不必要的成本来修改现有生产线,或牺牲现有产品的产能。”

营收净利双降

公开信息显示,上海上美为国货化妆品龙头企业,与国内其他化妆品龙头企业一样,正处在从一个核心品牌向多个优势品牌拓展的阶段。目前,旗下拥有韩束、一叶子和红色小象等知名品牌,产品覆盖护肤、母婴和洗护等品类。

招股书数据显示,上海上美2019年至2021年营收分别实现28.74亿元、33.82亿元和36.19亿元,毛利分别为17.49亿元、21.87亿元和23.61亿元,期内净利润分别为0.59亿元、2.03亿元和3.39亿元。

在业绩增长的同时,公司近年业绩增速则有所下滑,2020年和2021年的营收增速分别为17.68%和7.01%,毛利增速分别为25.04%和7.96%,净利润增速分别为244.07%和67%。

今年上半年,该公司营收、毛利和净利润分别实现12.62亿元、8.2亿元和0.78亿元,但上述业绩指标同比增速进一步降低,分别较去年同期下降31.11%、32.79%和61.58%。

对此,上海上美相关负责人向《投资时报》研究员表示,集团总部位于上海,面对上半年的疫情,公司生产、销售及物流受到一定干扰,但公司仍保持了盈利。

国金证券研报显示,上海上美的营收规模整体处于行业较高水平,仅略低于珀莱雅。但从成长性来看,公司营收增速呈下滑趋势,低于国货龙头贝泰妮和珀莱雅,以及处于成长初期的鲁商发展和华熙生物。

整体来看,上海上美的净利润率一直处于与同行相比较低的水平。2019年公司净利润率为2.09%,2021年净利润率进一步提升至9.3%,与珀莱雅和丸美股份接近,但与贝泰妮仍存在较大差距。

2021年上半年,上海上美净利润率降至5%,同期珀莱雅净利润率为11.75%、华熙生物为16%、贝泰妮为22.78%。

上海上美认为,公司净利润率从2019年2.05%提升至2021年的9.3%,与收入增加一致。2019年至2021年,公司净利润增加主要因韩束及红色小象两个品牌产品收入增加,其中,线上渠道(包括线上自营及线上零售商)的销售增加是其中关键因素。

业内有分析称,上海上美净利率得到提升主要原因在于销售费用的降低,以及A轮融资股东的股利分配合约截止带来的财务费用偏低。

产品线处于调整期

作为一家已有20年历史的国货化妆品的公司,上海上美靠旗下“老品牌”韩束起家,并在随后数年一直靠韩束品牌维持业绩增长,直到2014年开始推出新品牌一叶子,随后2015年推出婴童用品品牌红色小象。

但从近年业绩来看,韩束营收增速开始放缓。2020和2021年,韩束营收同比增速分别为44.89%和22.36%,2022年上半年,与去年同期下降24.22%。

从毛利率来看,韩束也自2020年之后开始下滑,2020年,韩束的毛利率为66.9%,2021年降至66.4%,2021年上半年为66.5%。公司称,主要因该品牌在若干新电商平台进行的促销活动增多,导致毛利率暂时偏低。

而另一集团重视的品牌一叶子,从诞生就与明星深度绑定。2014年推出时,一叶子官宣鹿晗为代言人,随后与当红明星郭采洁、胡一天、迪丽热巴等展开合作,着重强粉丝运营。

在“粉丝经济”大热的背景下,2015年—2017年,一叶子营收实现高速增长,零售额复合增速达到102%,并于2016年成为中国市场份额第一的面膜品牌。但2018年开始,一叶子的营收增速放缓至13%,2020年开始出现下滑,当年同比下滑4.10%,2021年进一步下滑17.58%。2021年上半年,一叶子营收实现2.65亿元,与去年同期的4.68亿元同比下滑43.52%。

根据国金证券研报,一叶子2021年全年天猫旗舰店销售额同降50%,2022年1—2月累计同降30%。研报认为,一叶子品牌卖点单一聚焦补水,但行业趋势逐渐转向成分党、抗初老、抗敏感等特定功效。

而从赛道来看,上海上美此前专注的大众护肤品的增速已放缓。根据欧睿数据,2016年至2021年,大众护肤品零售额复合增速为11.8%,而同期高端护肤市场零售额复合增速达30.2%。

上海上美招股书显示,公司为应对市场变化,也开始布局中高端产品,包括已上市的主打孕期肌肤护理的安弥儿、洗护品牌极方,但从这两款产品来看,销量提升有限。安弥儿天猫旗舰店年销售额分别在2000万元左右,极方则不足300万元。

对此,上海上美方面向《投资时报》研究员表示,公司将继续与专业的青蒿素研究团队进行合作,升级安敏优产品配方的研发项目。而专注宝宝敏感肌的“医研共创”品牌一页为今年推出的新品牌,在婴童中高端洗护赛道取得不错的开局成绩。

此外,公司另一寄予厚望的,与科学家山田耕作合作的高端抗衰产品——山田耕作亦计划于2023年推出。

上海上美旗下产品线

资料来源:公司招股书

在日工厂产能利用率走低

公开资料显示,2018年,上海上美在日本设立研发中心——日本红道科研中心,聘请曾在SK-II、宝洁、佳丽宝等国际知名企业的科学家。

2019年,上海上美在日本冈山的工厂投产。根据招股书,冈山工厂主要负责上海上美高端品牌产品,比如日本红道科研中心自主开发的品牌安弥儿,以满足部分消费者购买优质日本化妆品的需求。

此外,冈山工厂还为部分第三方化妆品品牌提供ODM服务。招股书称,冈山工厂生产的产品主要于清关通过海运运送至上海上美旗下的另一工厂——上海奉贤工厂,以在中国进一步销售。

奉贤工厂位于东方美谷,占地面积150多亩,是公司的主要生产厂房。从招股书公布的数据看,上述2个工厂的产能利用率均在近年出现下滑。

《投资时报》研究员注意到,奉贤工厂2019年至2021年产能利用率分别为90%、84.2%和73%,冈山工厂产能利用率分别为30.7%、77.2%和66.4%。今年上半年,2个工厂的产能利用率急剧下降,奉贤工厂产能利用率为43.9%,冈山工厂仅为17.7%。

对此,公司在招股书中表示,奉贤工厂的实际产量下滑,主要由于疫情影响,公司在该期间生产活动受到限制。而日本工厂2021年较2020年下降,主要由于日本工厂的ODM生产减少所致,而2022年上半年实际产量进一步下滑,主要因疫情导致公司在上海的供应链暂停运行。

招股书显示,公司拟募资金中,计划将有14.8%用于加强生产和供应链能力。为何在产能利用率如此低的情况下,公司仍计划扩充产能?

上海上美方面表示,据弗若斯特沙利文报告,招股书报告期内,公司所有生产线的利用率,均超出行业平均利用率。为达成长期发展目标,及应对正在增长的中国本地化妆品市场的不断演变的需求,公司计划进一步将生产设施扩充和升级。

该公司进一步表示,预期产品线的利用率将随着业务增长而增加。此外,随着未来推出更多新产品,公司将需要额外的定制生产线来制造。长远而言,扩产计划将缓解潜在的产能限制,公司将无需承担不必要的成本,来修改现有生产线或牺牲现有产品的产能。

上海上美报告期内工厂产能利用率情况

数据来源:公司招股书

猜你喜欢

猜你喜欢 全球即时:电子烟消费税落地

全球即时:电子烟消费税落地  多家航空公司宣布将恢复或新

多家航空公司宣布将恢复或新  培育壮大市场主体 深圳给软

培育壮大市场主体 深圳给软  全球观察:人民币对美元汇率

全球观察:人民币对美元汇率  谷歌Q3业绩逊于预期 计划继

谷歌Q3业绩逊于预期 计划继  前三季度安徽省超25亿元货物

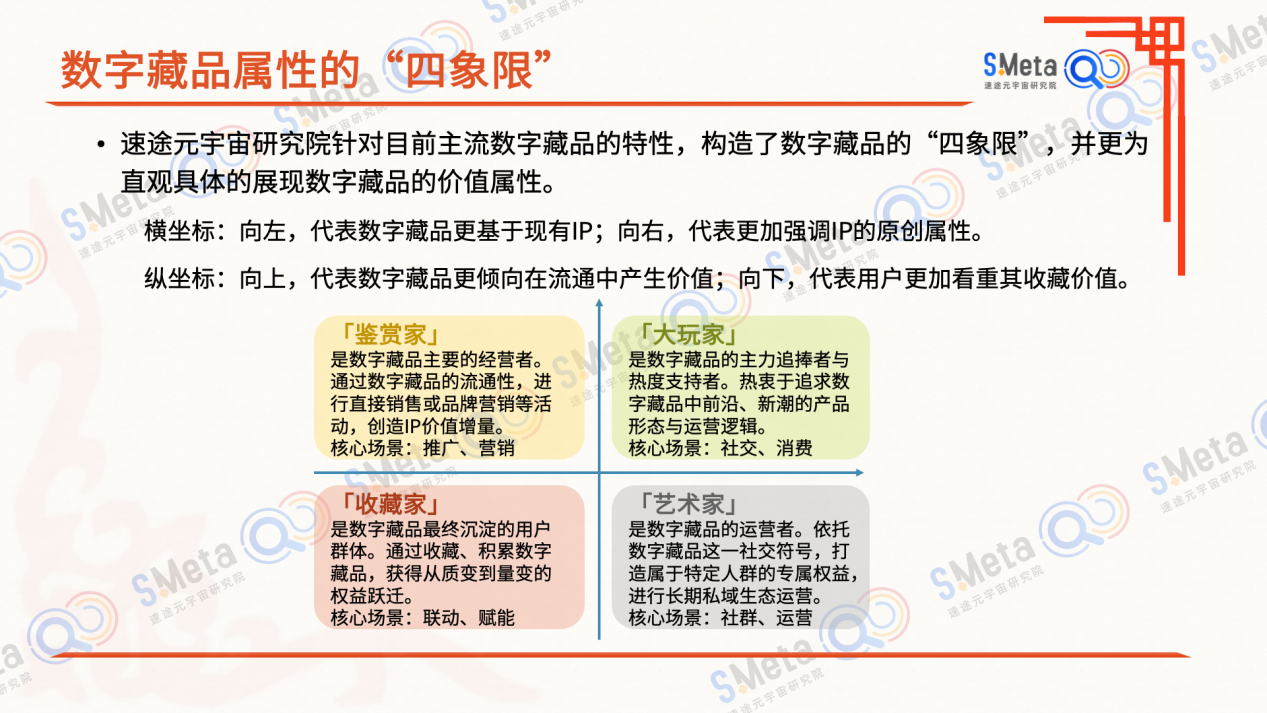

前三季度安徽省超25亿元货物  速途元宇宙研究院2022年度报

速途元宇宙研究院2022年度报  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期